Fechamento de 2024

2024 chegou ao fim com aprendizagens e crescimentos. Nas operações com opções, terminou com prejuízo de R$ 1.088.321,77. No mês de fevereiro, quando eu operava venda coberta e descoberta e travas em quantidade muitíssimo elevadas; o saldo negativo atingiu mais de 50% da carteira. Colapsei e resolvi realizar a maior parte do prejuízo. Nos meses seguintes, graças a Deus, deu andamento a estratégia com venda coberta e obtive o sucesso de sempre.

O patrimônio caiu de R$ 3.698.954,65 para R$ 2.454.466,96. A explicação maior foi justamente a perda com opções.

Dados de 2024:

Ibovespa: -10,36 % (120.283,40)

Fundo GSV¹: -33,64%

Patrimônio final do GSV: R$ 2.454.466,96

Patrimônio final do GSV em Dólar: $ 397.162,94

Renda passiva:

Dividendos, JCP anunciados e aluguel de ações: R$ 185.840,07. Crescimento anual de 3,48% nos proventos.

Estratégias com opções: - R$ 1.088.321,77

Renda ativa:

Todos os recursos recebidos do trabalho ativo: R$ (ver o informe para o IRPF). Crescimento de xxx%.

Renda não recorrente:

Não houve.

Rendimento total:

R$ Falta o valor do IBGE pra soma ficar completa.

Gasto anual:

Gastos do ano: R$ -52.005,63. Praticamente estável em relação a 2023. Aqui está incluído

Gasto não recorrente:

- Três parcelas de R$ 3.500,00 cada, totalizando R$ 10.500,00 referente a compra do Renegade.

- Construção da casa do sítio: R$ 202.904,33

Investimento no ano:

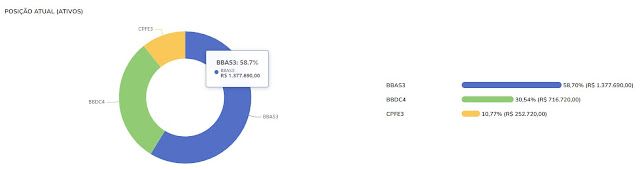

- Compra de 15.800 ações do Banco do brasil (bbas3) ao preço médio de R$ 25,26. Totalizando R$ 399.124,00. O lado persuasivo é o pagamento constante e de muito bons dividendos. A grande exposição ao agro, setor em que o país nada de braçada devidos as vantagens naturais. O lado contra essa compra é o fato do banco está num momento de muito bons indicadores, ate acima de suas médias e de estarmos num governo que suas decisões populistas e corruptas impactam a produtividade das empresas, que comandam.

- Compra de 62.000 ações do Bradesco (bbdc4) ao preço médio de R$ 12,82. Totalizando R$ 794.758,00. Empresa que entrou na carteira no ano. Um banco com histórico de décadas de sucesso. Porém, enfrentou uma série de problemas a partir da pandemia: calote de 4,9 bilhões da Americanas e, o maior de todos, emprestou dinheiro sem muito critério. Daí a inadimplência explodiu. A partir de dezembro de 2023, o banco tem um no CEO, com promessa de enxugamento das agências e do quadro de pessoal; investir pesado em tecnologia e modernização; critério na emissão de crédito. Eu vim um filme bom com uma foi horrível. Então apostei nessa reconstrução.

- Compra de 1.000 ações da CPFL Energia (cpfe3) ao preço médio de R$ 31,96. Totalizando R$ 31.955,00. A melhor empresa do setor elétrico. Boa pagadora de dividendos e que passo para um patamar de excelência operacional após a aquisição pela chinesa State Grid Corporation.

TOTAL COMPRAS NO ANO: R$ 1.225.837,00

DESINVESTIMENTO NO ANO

- Venda de 25.000 ações da Taurus Armas (tasa4) ao preço médio de R$ 14,26. Totalizando R$ 356.500,00. Venda forçada, pois os recursos foram usados pra cobrir o prejuízo com opções. Escolhi este ativo, porque o 2º mercado (Brasil) foi inviabilizado com a eleição do Lula; demora e falta de perspectiva com o projeto da Índia. Previsão de queda forte nos dividendos.

- Venda de 32.100 ações da AES Brasil (aesb3) ao preço médio de R$ 10,33. Totalizando R$ 331.593,00. Venda forçada, pois os recursos foram usados pra cobrir o prejuízo com opções. Escolhi esse ativo para venda devido a grande decepção com a empresa, que prometeu se endividar muito com projetos muito rentáveis. Também uma empresa muito esquerdista. Resultado: a empresa ficou muitíssima endividada. Os projetos comprados ou construídos não foram rentáveis; a empresa comprou equipamentos para os parques em plena pandemia com preço elevados; vendeu energia antecipada, num período de preços muito baixos.

- Venda de 533 ações do IRB Brasil (irbr3) ao preço médio de R$ 43,36. Totalizando R$ 23.110,88. Trata-se de uma participação muito pequena na carteira. Eu não entendo muito bem do negócio, que não é tão simples de entender. A empresa não estava pagando dividendos, pois tinha muito prejuízo acumulado e estava passando por uma reestruturação após os escândalos contábeis e má administração.

- Venda de 10.000 ações da Isa Cteep (trpl4) ao preço médio de R$ 25,52. Totalizando R$ 255.200,00. A empresa vai perder grande parte da receita com o fim o RBSE em 2028. Segue com muitos projetos em construção para tentar cobrir a saída do RBSE, porém com o uso de endividamento. Resumindo: nos próximos 04 anos, a empresa deve ter receita menor e endividamento maior. No caso, sem perspectiva de crescimento ou de melhores proventos. Os recursos desta venda marca a entrada do Bradesco na carteira.

- Venda de 16.000 ações da BB Seguridade (bbse3) ao preço médio de R$ 35,04. Totalizando R$ 560.700,00. A decisão foi sem muita convicção. A empresa está pagando excelentes dividendos e não estava tão cara. Porém, foi num momento de queda forte no mercado, em que banco do Brasil e Bradesco caíram bastante, enquanto a BB Seguridade ate subia. Também contou favorável a venda a questão do fim dos contratos com a coligadas em 2033. Tenho a suspeita que possa haver um fechamento de capital.

TOTAL DE VENDAS NO ANO: R$ 1.527.103,88.

Comentários

Postar um comentário